Wiele firm jest zobowiązanych do przeprowadzania inwentaryzacji. Mowa oczywiście o firmach, które powadzą Podatkową Księgę Przychodów i Rozchodów. Remanent przeprowadza się na początek i na koniec każdego roku podatkowego, jak również w innych sytuacjach, związanych na przykład ze zmianą wspólnika lub likwidacją działalności. Dowiedz się, jak sporządzić spis z natury!

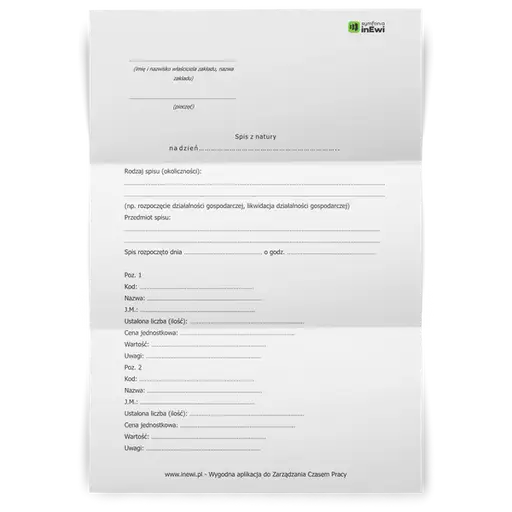

Spis z natury- wzór

Na naszej stronie znajdziesz wzór, który pomoże Ci przygotować spis z natury, niezależnie od tego, czy przeprowadzasz remanent na dzień rozpoczęcia działalności, na koniec i na początek roku podatkowego, w związku ze zmianami w firmie, na żądanie organów kontrolnych czy też w przypadku likwidacji działalności, nawet jeśli jest to zerowy spis. Pobierz gotowy wzór spisu z natury - z jego pomocą sprawnie przeprowadzisz inwentaryzację w swojej firmie.

Przeprowadzanie inwentaryzacji — wszystko co trzeba wiedzieć

Remanent jest obowiązkiem każdego przedsiębiorcy rozliczającego się na podstawie Podatkowej Księgi Przychodów i Rozchodów. Jest to spis towarów, które fizycznie znajdują się w posiadaniu danego przedsiębiorstwa i są przeznaczone do handlu, a w dniu dokonania spisu nie zostały sprzedane. Spis z natury jest niepodważalną i podstawową formą przeprowadzania inwentaryzacji. Na podstawie spisu z natury, możliwe jest przeprowadzenie wyceny składników majątku, które znalazły się w dokumencie.

Nigdy więcej nie trać czasu!

Zautomatyzuj układanie grafików pracy, prowadzenie ewidencji czasu pracy, elektroniczne wnioski urlopowe i wiele więcej.

Załóż darmowe kontoCelem remanentu jest ustalenie, jaki dochód rzeczywisty osiągnął przedsiębiorca w związku z prowadzoną działalnością gospodarczą. Jest on obliczamy na podstawie zestawienia kwoty remanentu początkowego i końcowego. Ponadto przeprowadzenie spisu z natury pozwala na przeprowadzenie kontroli wewnętrznej, zidentyfikowanie nadwyżek i braków oraz wyjaśnienie wszelkich rozbieżności. Dzięki spisowi można skontrolować rzetelność ksiąg rachunkowych i wiarygodność sprawozdań finansowych, uzgodnić stan ewidencyjny ze stanem rzeczywistym, rozliczyć osoby odpowiedzialne za majątek firmy i jednocześnie przeciwdziałać ewentualnym nieprawidłowościom w gospodarowaniu majątkiem firmy.

W spisie z natury uwzględnia się:

- towary handlowe przeznaczone do odsprzedaży,

- materiały podstawowe lub pomocnicze, w tym surowce wykorzystywane w przedsiębiorstwie,

- materiały, które zostały przyjęte do obróbki lub przerobienia od klientów zamawiających,

- półwyroby oraz składniki, które wciąż pozostają w produkcji,

- gotowe wyroby, znajdujące się w magazynie,

- braki i odpady produkcyjne.

Przeprowadzając spis z natury trzeba pamiętać, że w skład remanentu wchodzą nie tylko towary, które fizycznie znajdują się w siedzibie danego przedsiębiorstwa (np. w sklepie, w magazynie), lecz również takie, które zostały wcześniej zakupione, ale nie zostały jeszcze dostarczone do firmy, gdyż stanowią one już własność przedsiębiorstwa.

W spisie z natury nie uwzględnia się środków trwałych i wyposażenia firmy, w tym sprzętu komputerowego i biurowego, mebli, maszyn i innych składników majątku firmy.

Jak wygląda arkusz spisu z natury?

Arkusz spisu z natury musi zawierać takie dane jak:

- nazwa firmy lub imię i nazwisko właściciela, lub właścicieli przedsiębiorstwa,

- data dokonania spisu z natury,

- numer pozycji w remanencie,

- szczegółowa nazwa towaru i innych materiałów,

- jednostka miary,

- liczba poszczególnych składników spisu, która została stwierdzona podczas remanentu,

- cena w złotych i groszach za sztukę,

- wartość, która jest wynikiem przemnożenia ilości przez cenę jednostkową danego towaru,

- wartość łączna całego spisu z natury,

- podpisy osób sporządzających spis i obecnych przy remanencie,

- podpis właściciela zakładu,

- klauzula "Spis zakończono na pozycji...".

Należy pamiętać, że w czasie przeprowadzania spisu z natury, konieczne jest zamknięcie firmy. Wszystko po to, aby sporządzony spis z natury był on dokonywany zgodnie ze stanem faktycznym. Natomiast każda transakcja kupna albo sprzedaży automatycznie powoduje zmianę w stanie magazynowym, a w czasie dokonywania spisu z natury jest to niedopuszczalne.

#udostępnij jeżeli ten wzór jest przydatny: