Instytucji tzw. czynnego żalu próżno szukać w obowiązujących aktach prawnych. To ogólnie przyjęta, zwyczajowa nazwa dla rozwiązania, które uchronić może np. podatników przed skutkami niewywiązania się z obowiązków wobec Urzędu Skarbowego. Poprzez samodzielne przyznanie się do popełnienia wykroczenia lub przestępstwa oraz zaniechanie czynu albo zapobieżenie jego skutkowi, uniknąć można kary.

Czynny żal – Urząd Skarbowy

Do czynnego żalu odnosi się art. 16. Ustawy z dnia 10 września 1999 roku Kodeks karny skarbowy. Zgodnie z nim: „Nie podlega karze za przestępstwo skarbowe lub wykroczenie skarbowe sprawca, który po popełnieniu czynu zabronionego zawiadomił o tym organ powołany do ścigania, ujawniając istotne okoliczności tego czynu, w szczególności osoby współdziałające w jego popełnieniu”. Czynny żal wyrażany jest zazwyczaj w związku z niezłożeniem zeznania podatkowego w wymaganym terminie – zarówno przez przedsiębiorców, jak i przez osoby fizyczne.

Zmiany w przepisach dotyczących VAT i korekty deklaracji

W 2021 roku weszła nowelizacja przepisów dotyczących VAT-u (tzw. SLIM VAT), która ułatwiła przedsiębiorcom składanie korekt deklaracji podatkowych, szczególnie w przypadku błędów w rozliczeniach VAT. Dzięki temu, jeżeli przedsiębiorca samodzielnie dokonał korekty deklaracji i uiścił należności podatkowe, mógł uniknąć sankcji za przestępstwo skarbowe, co w wielu przypadkach eliminowało konieczność składania czynnego żalu. Nowelizacja ta uprościła proces zgłaszania błędów, szczególnie w przypadku niezłożenia deklaracji VAT w terminie.

Zmiany w przepisach dotyczących korekt deklaracji podatkowej

Od 2019 roku wprowadzono przepisy umożliwiające składanie skutecznych korekt deklaracji podatkowej. Na mocy art. 16a i 16b Kodeksu karnego skarbowego, jeśli podatnik samodzielnie dokonał korekty błędnej deklaracji podatkowej oraz uregulował należności, może uniknąć kary za przestępstwo skarbowe, co sprawia, że czynny żal może być zbędny w przypadku dokonania korekty.

Kiedy należy złożyć czynny żal?

Przedsiębiorcy najczęściej – poprzez czynny żal – próbują naprawić sytuacje związane z: nierzetelnym prowadzeniem ksiąg podatkowych, nierzetelnym wystawianiem faktur, niezapłaceniem lub nieodpowiednim zapłaceniem podatku dochodowego lub VAT, bezprawnym stosowaniem obniżonych stawek VAT lub zwolnień czy zatajeniem przed organem podatkowym prawdziwych rozmiarów prowadzonej działalności.

Nigdy więcej nie trać czasu!

Zautomatyzuj układanie grafików pracy, prowadzenie ewidencji czasu pracy, elektroniczne wnioski urlopowe i wiele więcej.

Załóż darmowe kontoCzynny żal – aktualne przepisy prawne

Instytucji tzw. czynnego żalu próżno szukać w obowiązujących aktach prawnych. To ogólnie przyjęta, zwyczajowa nazwa dla rozwiązania, które uchronić może np. podatników przed skutkami niewywiązania się z obowiązków wobec Urzędu Skarbowego. Poprzez samodzielne przyznanie się do popełnienia wykroczenia lub przestępstwa oraz zaniechanie czynu albo zapobieżenie jego skutkowi, uniknąć można kary.

Czynny żal – Urząd Skarbowy

Do czynnego żalu odnosi się art. 16. Ustawy z dnia 10 września 1999 roku Kodeks karny skarbowy. Zgodnie z nim: „Nie podlega karze za przestępstwo skarbowe lub wykroczenie skarbowe sprawca, który po popełnieniu czynu zabronionego zawiadomił o tym organ powołany do ścigania, ujawniając istotne okoliczności tego czynu, w szczególności osoby współdziałające w jego popełnieniu”. Czynny żal wyrażany jest zazwyczaj w związku z niezłożeniem zeznania podatkowego w wymaganym terminie – zarówno przez przedsiębiorców, jak i przez osoby fizyczne.

Zmiany w przepisach dotyczących VAT i korekty deklaracji

W 2021 roku weszła nowelizacja przepisów dotyczących VAT-u (tzw. SLIM VAT), która ułatwiła przedsiębiorcom składanie korekt deklaracji podatkowych, szczególnie w przypadku błędów w rozliczeniach VAT. Dzięki temu, jeżeli przedsiębiorca samodzielnie dokonał korekty deklaracji i uiścił należności podatkowe, mógł uniknąć sankcji za przestępstwo skarbowe, co w wielu przypadkach eliminowało konieczność składania czynnego żalu. Nowelizacja ta uprościła proces zgłaszania błędów, szczególnie w przypadku niezłożenia deklaracji VAT w terminie.

Zmiany w przepisach dotyczących korekt deklaracji podatkowej

Od 2019 roku wprowadzono przepisy umożliwiające składanie skutecznych korekt deklaracji podatkowej. Na mocy art. 16a i 16b Kodeksu karnego skarbowego, jeśli podatnik samodzielnie dokonał korekty błędnej deklaracji podatkowej oraz uregulował należności, może uniknąć kary za przestępstwo skarbowe, co sprawia, że czynny żal może być zbędny w przypadku dokonania korekty.

Kiedy należy złożyć czynny żal?

Przedsiębiorcy najczęściej – poprzez czynny żal – próbują naprawić sytuacje związane z: nierzetelnym prowadzeniem ksiąg podatkowych, nierzetelnym wystawianiem faktur, niezapłaceniem lub nieodpowiednim zapłaceniem podatku dochodowego lub VAT, bezprawnym stosowaniem obniżonych stawek VAT lub zwolnień czy zatajeniem przed organem podatkowym prawdziwych rozmiarów prowadzonej działalności.

Kiedy czynny żal nie będzie skuteczny?

Nie zawsze jednak zawiadomienie to będzie skuteczne. Istotny jest czas – zanim właściwy organ ścigania samodzielnie udokumentuje popełnienie przestępstwa lub wykroczenia skarbowego, a także wcześniej od rozpoczęcia przez ten organ służbowej czynności (przeszukania, czynności sprawdzającej, kontroli), której celem jest ujawnienie tego przestępstwa lub wykroczenia. Wyjątkiem jest sytuacja, w której podjęta czynność nie umożliwiła wszczęcia postępowania w sprawie zabronionego czynu.

Na czynny żal nie mogą również powoływać się osoby:

- kierujące wykonaniem czynu zabronionego, który został ujawniony,

- polecające wykonanie czynu zabronionego, który został ujawniony, osobie od siebie uzależnionej,

- organizujące lub kierujące grupą lub związkiem, których celem jest popełnienie przestępstwa skarbowego (wyjątkiem jest złożenie zawiadomienia przez wszystkich członków grupy albo związku),

- nakłaniające inne osoby do popełnienia przestępstwa albo wykroczenia skarbowego, by przeciwko nim skierować postępowanie w tej sprawie.

Korekta deklaracji a czynny żal

Warto pamiętać, że od 2019 roku, po nowelizacji przepisów, jeśli podatnik składa korektę błędnej deklaracji podatkowej, a następnie reguluje należności, może uniknąć kary za przestępstwo skarbowe, bez konieczności składania czynnego żalu. Podobne zasady dotyczą także podatku od czynności cywilnoprawnych (PCC), gdzie błędne deklaracje również mogą zostać skorygowane w sposób uniemożliwiający nałożenie kary.

Ewentualne zmiany w podejściu administracji skarbowej

Od 2021 roku administracja skarbowa stała się bardziej elastyczna w podejściu do błędów w rozliczeniach VAT, biorąc pod uwagę nowe przepisy SLIM VAT, co może wpłynąć na skuteczność czynnego żalu w takich przypadkach.

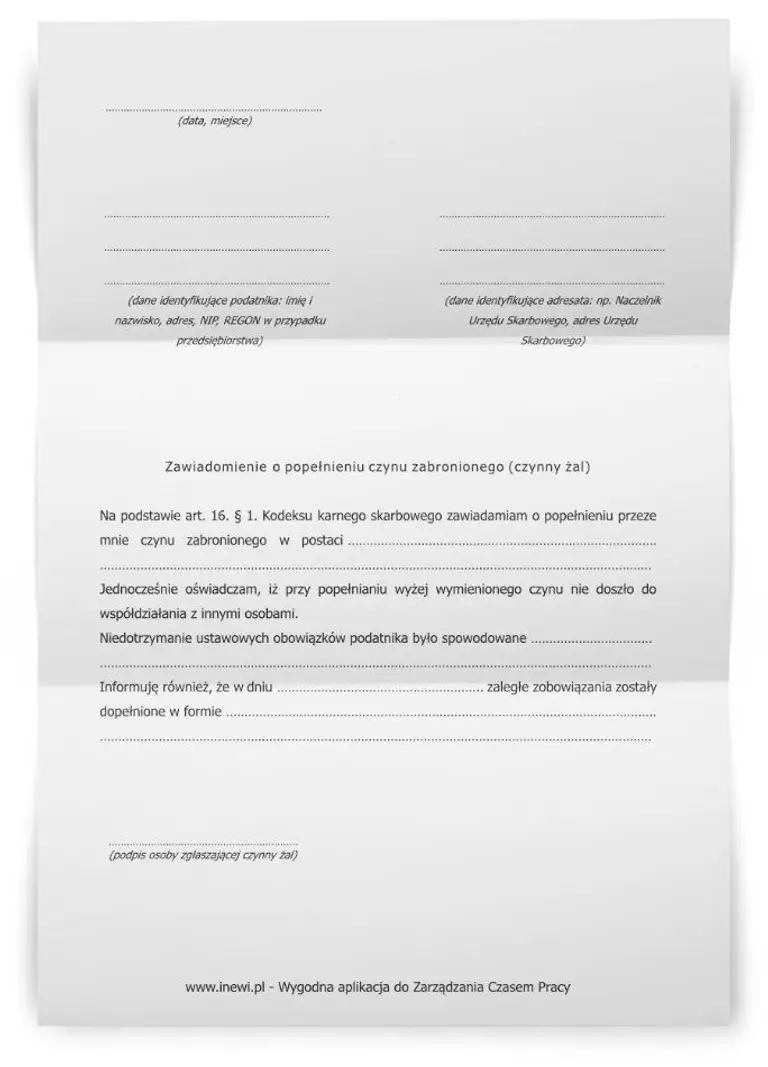

Zgłaszanie czynnego żalu

Zawiadomienie o czynnej żalu powinno mieć formę pisemną, chociaż może być również złożone ustnie do protokołu. W tej sytuacji, po jego sporządzeniu, dobrze jest się z nim zapoznać. Pismo należy podpisać osobiście; podpis pełnomocnika lub współpracownika nie będzie wystarczający, by uznać zgłoszenie za czynny żal. Należy pamiętać, że dokument musi zawierać kluczowe informacje: miejsce i data sporządzenia pisma, dane identyfikujące podatnika, wskazanie popełnionego czynu, uzasadnienie, osoby współpracujące, oraz informację o naprawieniu błędu przez podatnika.

Pobierz darmowy wzór czynnego żalu!

Czynny żal

Samodzielne przyznanie się do winy może uchronić przed karą. Pobierz DARMOWY wzór/druk Czynnego Żalu w formacie DOC (Word) lub PDF.

Jak zgłosić czynny żal – omówienie wzoru

Zawiadomienie powinno mieć pisemną formę, chociaż może być również złożone ustnie do protokołu. W tej sytuacji, po jego sporządzeniu, dobrze jest się z nim zapoznać. Warto też pamiętać, iż samo przyznanie się do swojego błędu w rozmowie z urzędnikiem nie jest równoznaczne z wyrażeniem czynnego żalu.

Pisemne zawiadomienie można złożyć w każdym z urzędów, które powołane zostały do ścigania przestępstw skarbowych (prócz urzędów skarbowych to także np. urzędy celne oraz urzędy kontroli skarbowej), na terenie całego kraju (niekoniecznie w miejscu zamieszkania podatnika). Ustawodawca nie opracował dla czynnego żalu właściwego wzoru. Niezbędnymi elementami w nim są jednak:

- miejsce i data sporządzenia pisma,

- dane identyfikujące podatnika,

- dane adresata pisma (np. naczelnika wybranego urzędu skarbowego),

- wskazanie i charakter popełnionego czynu,

- okoliczności uzasadniające popełnienie czynu,

- osoby, które współpracowały przy popełnieniu czynu, jeśli w danej sprawie występują,

- informacja o naprawieniu błędu przez podatnika lub jasna deklaracja w sprawie terminu, w którym zostanie on naprawiony,

- spis ewentualnych załączników,

- podpis.

Podkreślić należy, że czynny żal wyrazić można jedynie osobiście, zatem i pismo musi być podpisane własnoręcznie. Podpis pełnomocnika czy współpracownika może zostać zrozumiany jak zawiadomienie o popełnieniu przestępstwa skarbowego, a nie jak czynny żal.

Nigdy więcej nie trać czasu!

Zautomatyzuj układanie grafików pracy, prowadzenie ewidencji czasu pracy, elektroniczne wnioski urlopowe i wiele więcej.

Załóż darmowe konto