Mały ZUS Plus to jedna z ulg dla przedsiębiorców, która pozwala na opłacanie niższych składek na ubezpieczenia społeczne. W 2026 roku obowiązują zaktualizowane limity przychodów oraz nowe wartości prognozowanego przeciętnego wynagrodzenia miesięcznego.

Najważniejsze informacje

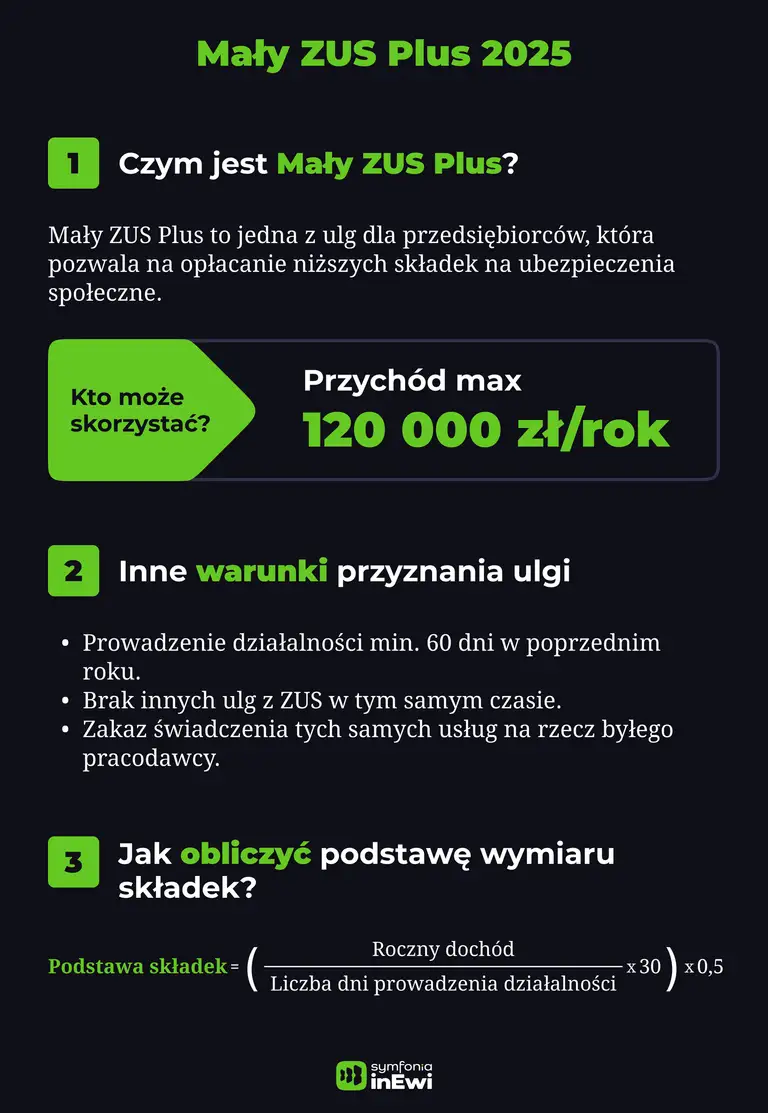

Ulga przysługuje przedsiębiorcom (osobom fizycznym) prowadzącym działalność gospodarczą, których roczny przychód w poprzednim roku nie przekroczył 120 000 zł, a działalność była prowadzona przez co najmniej 60 dni. Wykluczeni są m.in. pracujący na rzecz byłego pracodawcy czy wspólnicy spółek jawnych.

Podstawa wymiaru składek to 50% przeciętnego miesięcznego dochodu z poprzedniego roku. W 2026 roku mieści się ona między 1 441,80 zł a 5 652,00 zł. Dochód należy rozumieć jako przychód minus koszty.

Ulgi nie można łączyć z innymi preferencyjnymi składkami (np. „ulga na start”).

Mały ZUS Plus nie obniża składki zdrowotnej – nadal trzeba ją opłacać w pełnej wysokości, co bywa źródłem błędnych założeń finansowych.

Czym jest Mały ZUS Plus i kto może z niego skorzystać?

Mały ZUS Plus to preferencja w systemie ubezpieczeń społecznych, która różni się znacząco od standardowego i wycofanego już „małego ZUS" oraz ulgi na start.

Mały ZUS Plus jest przeznaczony dla osób fizycznych prowadzących pozarolniczą działalność gospodarczą (w rozumieniu przepisów o systemie ubezpieczeń społecznych), które spełniają warunki ulgi – w szczególności mieszczą się w limicie przychodu – i nie są objęte ustawowymi wyłączeniami (np. z uwagi na inny tytuł do ubezpieczeń).

Głównym celem ulgi jest umożliwienie przedsiębiorcom opłacania obniżonych składek ZUS na podstawie rzeczywistego dochodu osiągniętego w roku poprzednim. Mały ZUS Plus nie wpływa na wysokość składki zdrowotnej – przedsiębiorca opłaca ją w pełnej kwocie.

Mały ZUS Plus nie może być stosowany równocześnie z ulgą na start ani z preferencyjnymi składkami dla początkujących przedsiębiorców. Ulgi te muszą być wykorzystywane sekwencyjnie, zgodnie z określonym porządkiem prawnym.

Warunki skorzystania z Małego ZUS Plus w 2026 roku

Aby skorzystać z preferencyjnych składek ZUS w ramach Małego ZUS Plus, przedsiębiorca musi spełnić szereg szczegółowych warunków. Podstawowym kryterium jest limit rocznych przychodów z działalności gospodarczej za poprzedni rok kalendarzowy, który nie może przekroczyć 120 000 zł. Kwota ta nadal stanowi główny warunek kwalifikujący do skorzystania z ulgi w 2026 roku. W przypadku prowadzenia działalności przez mniej niż 365 dni w poprzednim roku limit ten ustala się proporcjonalnie do liczby dni prowadzenia działalności. Drugim istotnym warunkiem jest prowadzenie działalności gospodarczej przez co najmniej 60 dni w roku poprzednim. Przedsiębiorcy opodatkowani w formie ryczałtu od przychodów ewidencjonowanych oraz karty podatkowej również mogą korzystać z Małego ZUS Plus, o ile spełniają pozostałe warunki. W ich przypadku dochód do celów ulgi ustala się w sposób uproszczony: dla ryczałtowców jako 50% rocznego przychodu, natomiast dla przedsiębiorców na karcie podatkowej, niekorzystających ze zwolnienia z VAT, jako wartość sprzedaży bez kwoty podatku VAT pomnożoną przez współczynnik 0,5.

Jak obliczyć wysokość składek ZUS w Małym ZUS Plus?

W pierwszej kolejności należy obliczyć podstawę wymiaru składek. W Małym ZUS Plus stanowi ona przeciętny miesięczny dochód z poprzedniego roku, który należy pomnożyć przez współczynnik 0,5. Obliczenie to wymaga precyzyjnego określenia dochodu jako różnicy między przychodami ewidencjonowanymi a kosztami uzyskania przychodu. Jeśli w kosztach uzyskania przychodu za poprzedni rok zostały ujęte składki na ubezpieczenia społeczne, to przy obliczaniu dochodu do Małego ZUS Plus należy je doliczyć z powrotem – tak, jakby nie były wcześniej odjęte.

Najprostszy wzór na obliczenie podstawy wymiaru składek wygląda następująco:

(roczny dochód z działalności / 12) × 0,5

Jest on jednak prawidłowy wyłącznie w przypadku, gdy działalność była prowadzona przez pełne 12 miesięcy. Jeśli przedsiębiorca rozpoczął działalność w trakcie roku lub ją zawieszał, stosowanie powyższego wzoru może prowadzić do nieprawidłowości i zawyżenia podstawy wymiaru składek.

W przypadku niepełnego roku działalności należy zastosować wzór uwzględniający faktyczny czas jej prowadzenia:

(roczny dochód z działalności / liczba dni prowadzenia działalności) × 30 × 0,5

Wzór ten pozwala na przeliczenie rocznego dochodu na przeciętny dochód miesięczny w ujęciu proporcjonalnym do rzeczywistego okresu aktywności gospodarczej.

Pełny rok prowadzenia działalności (12 miesięcy): Dochód roczny = 60 000 zł Podstawa = (60 000 / 12) × 0,5 = 2 500 zł

Działalność prowadzona przez 180 dni: Dochód roczny = 30 000 zł Podstawa = (30 000 / 180) × 30 × 0,5 = 2 500 zł

Zatem choć efekt może być podobny, w przypadku działalności prowadzonej krócej niż rok, uproszczony wzór nie jest wystarczający i należy zawsze uwzględnić liczbę dni prowadzenia działalności.

Możesz udostępnić tę grafikę na swojej stronie.

Warto dodać, że przepisy przewidują ograniczenia dotyczące minimalnej i maksymalnej podstawy wymiaru składek. Minimalna podstawa nie może być niższa niż 30% minimalnego wynagrodzenia, co w 2026 roku oznacza kwotę 1 441,80 zł. Z kolei maksymalna podstawa nie może przekroczyć 60% prognozowanego przeciętnego wynagrodzenia miesięcznego, czyli 5 652,00 zł.

Częstym błędem jest nieprawidłowe wyliczenie dochodu, szczególnie wśród przedsiębiorców stosujących uproszczone formy ewidencji. Należy pamiętać, że podstawą obliczeń jest dochód, a nie przychód. Oznacza to konieczność odliczenia wszystkich uzasadnionych kosztów uzyskania przychodu ramach działalności gospodarczej.

Mając podstawę wymiary składek z łatwością możemy wyliczyć ich wysokość. Składki na ubezpieczenia społeczne obejmują składkę emerytalną (19,52% podstawy wymiaru), rentową (8%) i wypadkową (np. 1,67% przy firmach do 9 osób).

Osobno należy doliczyć składkę na Fundusz Pracy i Fundusz Solidarnościowy (2,45%), która nie jest częścią ubezpieczeń społecznych – to odrębny fundusz celowy, a obowiązek jej opłacania zależy od wieku przedsiębiorcy i innych przesłanek (np. posiadania renty).

Nigdy więcej nie trać czasu!

Zautomatyzuj układanie grafików pracy, prowadzenie ewidencji czasu pracy, elektroniczne wnioski urlopowe i wiele więcej.

Załóż darmowe kontoKod tytułu ubezpieczenia a Mały ZUS Plus

Szczególną uwagę warto zwrócić na prawidłowe zastosowanie kodu tytułu ubezpieczenia. Kod 05 90 stosuje się dla przedsiębiorców korzystających z Małego ZUS Plus, natomiast kod 05 92 dotyczy osób korzystających z tej ulgi i jednocześnie pobierających rentę z tytułu niezdolności do pracy.

Informację o objęciu dobrowolnym ubezpieczeniem chorobowym wskazuje się osobno w zgłoszeniu ZUS ZUA – nie wynika ona z samego kodu.

Błędne zastosowanie kodu tytułu ubezpieczenia może skutkować brakiem prawa do ulgi oraz koniecznością dopłacenia różnicy w składkach wraz z odsetkami. ZUS dokładnie weryfikuje zgodność stosowanych kodów z faktyczną sytuacją ubezpieczonego.

Składka zdrowotna a Mały ZUS Plus

Jedna z najważniejszych kwestii dotyczących Małego ZUS Plus to fakt, że ulga nie obejmuje składki zdrowotnej. Przedsiębiorcy muszą nadal opłacać składkę na ubezpieczenie zdrowotne w pełnej wysokości, niezależnie od wysokości obniżonych składek społecznych.

Składka zdrowotna jest obliczana zgodnie z ogólnymi zasadami i wynosi określony procent podstawy wymiaru. Oznacza to, że nawet przy znacząco obniżonych składkach społecznych, obciążenie składką zdrowotną pozostaje na standardowym poziomie.

Częstym błędem jest założenie, że Mały ZUS Plus wpływa również na obniżenie składki zdrowotnej. Takie przekonanie może prowadzić do nieprawidłowego planowania kosztów działalności i nieoczekiwanych obciążeń finansowych.

Mały ZUS Plus a inne obniżenia składek ZUS dla osób prowadzących działalność gospodarczą

System preferencyjnych składek ZUS przewiduje kilka różnych ulg, które nie mogą być stosowane równocześnie.

Ulga na start – do 6 miesięcy

Płacisz tylko składkę zdrowotną, brak składek społecznych (emerytalna, rentowa, wypadkowa, Fundusz Pracy).

Musisz być osobą rozpoczynającą działalność po raz pierwszy lub po 60 miesiącach przerwy.

Ulga jest dobrowolna – można z niej zrezygnować.

Preferencyjne składki ZUS – do 24 miesięcy

Składki społeczne liczone od 30% minimalnego wynagrodzenia (czyli bardzo niska podstawa).

Składka zdrowotna opłacana w pełnej wysokości.

Nie trzeba osiągać żadnego konkretnego dochodu.

Mały ZUS Plus – do 36 miesięcy w każdym 60-miesięcznym okresie prowadzenia działalności

Składki społeczne zależą od rzeczywistego dochodu z poprzedniego roku.

Wymóg: przychód ≤ 120 000 zł i prowadzenie działalności min. 60 dni w roku poprzednim.

Nadal płacisz pełną składkę zdrowotną.

Od 2026 r. zmieniło się liczenie okresów 36/60 miesięcy - jako pełny miesiąc liczy się każdy miesiąc, w którym był choć 1 dzień ulgi/prowadzenia działalności.

Kluczowe jest zachowanie właściwej kolejności stosowania ulg. Równoległe korzystanie z różnych preferencji jest niedozwolone i może skutkować naliczeniem zaległości przez ZUS. Przedsiębiorcy muszą planować wykorzystanie ulg w sposób sekwencyjny, maksymalizując korzyści finansowe przy zachowaniu zgodności z przepisami.

Jak długo można korzystać z Małego ZUS Plus?

Mały ZUS Plus umożliwia przedsiębiorcom opłacanie składek ZUS w niższym wymiarze przez maksymalnie 36 miesięcy w każdym 60-miesięcznym okresie prowadzenia działalności . Oznacza to, że z ulgi Mały ZUS Plus możesz korzystać maksymalnie przez 36 miesięcy (3 lata), możesz to zrobić „ciągiem” lub w ramach 60 kolejnych miesięcy (5 lat) prowadzenia działalności.

Przykład:

Załóżmy, że zaczniesz korzystać z Małego ZUS Plus w styczniu 2026.

Od tego momentu zaczyna się odliczanie 60 miesięcy (czyli do grudnia 2030).

W tym 5-letnim okresie możesz korzystać z Małego ZUS Plus przez maksymalnie 36 miesięcy – mogą być one:

ciągłe (np. od stycznia 2026 do grudnia 2028),

albo z przerwami (np. 12 miesięcy w 2026, potem przerwa w 2027, i 24 miesiące w 2028–2029).

To ograniczenie wprowadza elastyczność, ale jednocześnie chroni system przed nadużyciami – ulga jest czasowa, nie dożywotnia. Można z niej korzystać wtedy, kiedy najbardziej jest to potrzebne, np. w okresie niższych dochodów.

Termin zgłoszenia się do ulgi Mały ZUS Plus

Skorzystanie z Małego ZUS Plus wymaga aktywnego zgłoszenia się do ulgi poprzez złożenie odpowiednich dokumentów w ZUS. Nie jest to ulga stosowana automatycznie – przedsiębiorca musi sam podjąć niezbędne kroki formalne. Dodatkowo co miesiąc należy składać deklarację ZUS DRA (chyba, że jest się zwolnionym), w której wykazuje się obliczone składki zgodne z zasadami ulgi.

Termin zgłoszenia się do ulgi upływa 31 stycznia danego roku, w którym przedsiębiorca zamierza z niej skorzystać. W przypadku rozpoczęcia lub wznowienia działalności po 24 stycznia lub w innym miesiącu, zgłoszenie musi nastąpić w ciągu 7 dni od rozpoczęcia działalności.

Przekroczenie terminu zgłoszenia skutkuje automatyczną utratą prawa do skorzystania z ulgi w danym roku. ZUS nie przewiduje możliwości złożenia zgłoszenia z mocą wsteczną, co oznacza konieczność opłacania pełnych składek przez cały rok.

Kto nie może skorzystać z Małego ZUS Plus?

System wykluczeń z Małego ZUS Plus jest dość rozbudowany i ma na celu zapobieganie nadużyciom oraz zapewnienie, że z ulgi korzystają wyłącznie uprawnione osoby. Najważniejszym wykluczeniem jest prowadzenie działalności na rzecz byłego pracodawcy, jeżeli w bieżącym albo poprzednim roku przedsiębiorca wykonywał/a dla niego te same czynności na etacie. Może to świadczyć o pozornym samozatrudnieniu. Przepis ten ma szeroki zakres i obejmuje różne formy powiązań między przedsiębiorcą a jego zleceniodawcą.

Podobnie wykluczone są osoby wykonujące wolny zawód na rzecz pracodawcy, z którym pozostają w stosunku pracy.

Kolejnym wykluczeniem jest posiadanie tytułu innej pozarolniczej działalności podlegającej obowiązkowym ubezpieczeniom społecznym. Oznacza to, że osoby prowadzące równocześnie różne formy działalności gospodarczej mogą być wykluczone z możliwości skorzystania z preferencyjnych składek.

Najczęstsze błędy przy korzystaniu z Małego ZUS Plus

Praktyka stosowania Małego ZUS Plus pokazuje szereg typowych błędów, które mogą prowadzić do utraty prawa do ulgi lub konieczności dopłacenia składek wraz z odsetkami. Najczęstszym problemem jest nieprawidłowe obliczenie podstawy wymiaru składek społecznych.

Wielu przedsiębiorców błędnie zakłada, że ZUS automatycznie zastosuje ulgę na podstawie złożonych deklaracji podatkowych. Tymczasem konieczne jest aktywne zgłoszenie się do ulgi i konsekwentne składanie miesięcznych deklaracji z odpowiednimi kodami tytułu ubezpieczenia.

Częstym błędem jest również niewłaściwe określenie dochodu, szczególnie przez osoby stosujące uproszczone formy ewidencji. Podstawą obliczeń musi być rzeczywisty dochód z działalności, a nie przychód czy obrót. Błędne ustalenie tej podstawy prowadzi do nieprawidłowego wyliczenia składek.

Innym źródłem problemów są błędy formalne, takie jak stosowanie niewłaściwego kodu tytułu ubezpieczenia czy nieterminowe składanie deklaracji. ZUS bardzo rygorystycznie podchodzi do wymogów formalnych, a każde uchybienie może skutkować naliczeniem pełnych składek za cały okres korzystania z ulgi.

Podsumowanie

Mały ZUS Plus to kluczowa ulga dla małych przedsiębiorców w 2026 roku, umożliwiająca znaczące obniżenie składek ZUS na podstawie rzeczywistych dochodów. Jednym z warunków skorzystania z ulgi jest nieprzekroczenie 120 000 zł przychodów.

Przedsiębiorcy muszą aktywnie zgłosić się do ulgi formularze ZUS ZUA/ZZA z odpowiednim kodem (05 90 lub 05 92 dla rencistów) oraz składać miesięczne deklaracje DRA. Ulga nie obejmuje składki zdrowotnej, która pozostaje w pełnej wysokości. Warto zadbać o dopełnienie wszytskich wymogów formalnych, ponieważ prawidłowe wykorzystanie ulgi Mały ZUS Plus może przynieść oszczędności przekraczające tysiąc złotych miesięcznie.

FAQ - najczęściej zadawane pytania o Mały ZUS Plus

Tak, ulga Mały ZUS Plus umożliwia przedsiębiorcom prowadzącym pozarolniczą działalność gospodarczą opłacanie niższych składek na ubezpieczenia społeczne, w tym na ubezpieczenie emerytalne, rentowe i wypadkowe, przez maksymalnie 36 miesięcy w ciągu 60 miesięcy kalendarzowych. Podstawę wymiaru składek stanowi połowa przeciętnego miesięcznego dochodu z poprzedniego roku, ale musi się ona mieścić między 30% minimalnego wynagrodzenia a 60% prognozowanego przeciętnego wynagrodzenia miesięcznego.

Z ulgi wykluczone są osoby prowadzące działalność na rzecz byłego pracodawcy, jeśli wykonują te same czynności co na etacie. Dodatkowo, Mały ZUS Plus nie przysługuje osobom wykonującym wolny zawód na rzecz pracodawcy ani tym, którzy mają inny tytuł do ubezpieczeń społecznych. Ograniczenia dotyczą również tytułu niezdolności do pracy, osób posiadających rentę przyznaną, a także przedsiębiorców, którzy podlegają wyłącznie ubezpieczeniu zdrowotnemu. Renta nie zawsze wyklucza z ulgi – jeśli jest się rencistą i nie ma innego tytułu do ubezpieczeń, można skorzystać z Małego ZUS Plus.

Nie. Mały ZUS Plus dotyczy wyłącznie składek na ubezpieczenia społeczne. Składka na ubezpieczenie zdrowotne musi być nadal opłacana na zasadach ogólnych, niezależnie od prawa do niższych składek społecznych. Częstym błędem jest założenie, że ulga obejmuje również składkę zdrowotną – tak nie jest.

Aby skorzystać z ulgi, należy złożyć zgłoszenie do ZUS na formularzu ZUA lub ZZA z kodem tytułu ubezpieczenia zaczynającym się od 05 90 (lub 05 92 w przypadku osób z rentą). Ważne jest również comiesięczne składanie deklaracji ZUS DRA. Zgłoszenie musi nastąpić do 31 stycznia danego roku lub - w przypadku rozpoczęcia lub wznowienia działalności po 24 stycznia lub w innym miesiącu - w ciągu 7 dni od rozpoczęcia prowadzenia działalności gospodarczej, jeśli zaczęto ją w trakcie roku. Nieprzestrzeganie terminów skutkuje utratą prawa do ulgi.

Jak prawidłowo odwołać się od decyzji ZUS? – postępowanie odwoławcze

Decyzje ZUS nie zawsze przypadają płatnikom do gustu. Bardzo często interpretują oni przepisy polskiego prawa zupełnie inaczej niż ZUS. Co w takiej sytuacji?

Abolicja składek ZUS – kiedy dochodzi do umorzenia długów w ZUS w 2025

Rosnąca z roku na rok wysokość składek ZUS powoduje, że wielu przedsiębiorców nie uiszcza ich regularnie.. Jakie są możliwości abolicji składek ZUS w 2025 roku?

ZUS IWA – do czego służy ten formularz?

Każdy przedsiębiorca, który prowadzi działalność gospodarczą, musi się liczyć z koniecznością złożenia wielu dokumentów i dopełnienia formalności.

#udostępnij jeżeli ten artykuł jest przydatny: