Podatkowa księga przychodów i rozchodów to najczęściej wybierana forma prowadzenia ewidencji księgowej w małych i średnich firmach. Kiedy należy ją prowadzić, jak to robić zgodnie z przepisami i co warto wiedzieć na temat prowadzenia księgi przychodów i rozchodów?

KPiR - co to jest?

Zacznijmy od początku, czyli od wyjaśnienia, czym tak naprawdę jest księga przychodów i rozchodów. Podatkowa księga przychodów i rozchodów to ewidencja księgowa, która służy do ujmowania wszystkich operacji gospodarczych w danej organizacji. Księguje się w niej w formie uproszczonej wszelkiego rodzaju przychody, wydatki na zakup towarów handlowych i materiałów podstawowych, koszty uboczne zakupu tych towarów i materiałów, jak również wydatki związane z prowadzeniem działalności gospodarczej. Ewidencję tę, jak sama nazwa wskazuje, prowadzi się wyłącznie do celów podatkowych.

Dzięki ewidencji można określić zobowiązania podatkowe z tytułu podatku dochodowego od osób fizycznych. Tym samym można bez trudu rozliczać się z fiskusem zarówno w poszczególnych okresach rozliczeniowych, jak i na koniec roku podatkowego.

Oczywiście przedsiębiorcy mogą też wykorzystać księgę przychodów i rozchodów, jako rzetelne źródło wiedzy na temat sytuacji finansowej firmy, efektywności prowadzonej działalności gospodarczej i do podsumowywania pracy w określonych odcinkach czasu. Nie należy więc jej prowadzenia traktować jak przykry obowiązek.

Kto ma obowiązek prowadzenia podatkowej księgi przychodów i rozchodów?

Księgę przychodów i rozchodów prowadzą osoby fizyczne prowadzące jednoosobową działalność gospodarczą, spółki cywilne, jawne i partnerskie, które osiągają przychody z pozarolniczej działalności gospodarczej, podlegające opodatkowaniu na zasadach ogólnych lub podatkiem liniowym. Oznacza to, że nie prowadzi się KPiR w przypadku zryczałtowanego opodatkowania podatkiem dochodowym.

Dodatkowo obowiązek prowadzenia KPiR dotyczy osób prowadzących działalność gospodarczą w formie agencji i umów zlecenia, osób duchownych, które zrezygnowały z prawa do korzystania ze zryczałtowanego podatku dochodowego, armatorów zdefiniowanych na podstawie Ustawy o podatku tonażowym, jak również osób zajmujących się działami produkcji rolnej, jeśli zgłoszą one zamiar prowadzenia księgi przychodów i rozchodów.

Kiedy należy przejść na pełną księgowość?

Po przekroczeniu limitu obrotu w wysokości 2 000000 euro rocznie lub jego równowartości w zł KPiR zastępuje się pełną księgowością. W 2024 roku kwota przychodów netto zobowiązująca do prowadzenia ksiąg rachunkowych, czyli pełnej księgowości w przeliczeniu na złotówki wynosi 9 218 200 zł. Co ważne, nawet jednorazowy wysoki przychód może spowodować konieczność przejścia na pełną księgowość, przy czym powrót do KPiR będzie możliwy dopiero w następnym roku podatkowym, jeśli w poprzednim roku osiągnięto przychody netto poniżej wspomnianego limitu.

Zwolnienie z prowadzenia KPiR

Co ciekawe, rozporządzenie w sprawie prowadzenia podatkowej księgi przychodów i rozchodów przewiduje zwolnienie z prowadzenia księgi w wyjątkowych sytuacjach. Podatnik może złożyć pisemny wniosek do urzędu skarbowego na minimum 30 dni wcześniej od miesiąca, w którym zwolnienie miałoby nastąpić lub 14 dni przed rozpoczęciem prowadzenia działalności. Powodem może być zły stan zdrowia i wiek podatnika oraz rozmiar i rodzaj prowadzonej działalności.

Co się wpisuje do księgi przychodów i rozchodów?

KPiR to ewidencja przychodów i rozchodów służąca do bieżącej ewidencji księgowej wszelkich przychodów i wydatków firmy. To narzędzie księgowe, będące podstawą rozliczania się z urzędem skarbowym z należnego podatku. W księdze opisuje się pozycje: przychody, zakup towarów handlowych i materiałów podstawowych, poniesione wydatki związane z prowadzeniem działalności oraz koszty prac badawczo-rozwojowych. Przez wydatki rozumiane są wynagrodzenia, zarówno w gotówce, jak i w naturze oraz wszelkie koszty wynikające z prowadzenia działalności gospodarczej. Do księgi nie wpisuje się dotacji i innych form pomocy otrzymanej jednorazowo na rozpoczęcie działalności gospodarczej. Wszelkie zaliczki również nie podlegają księgowaniu, podobnie jak koszty inwestycji w czasie jej realizacji. Można je zaksięgować dopiero po zakończeniu inwestycji jako odpis amortyzacyjny. Wpisowi nie podlegają także obroty opakowaniami zwrotnymi, wydawanymi za kaucją. Nie są one własnością podatnika, nie stanowią więc przychodu.

Książka przychodów i rozchodów – jak prowadzić?

Księgę zakłada się w dniu rozpoczęcia działalności gospodarczej i na dzień 1 stycznia każdego roku podatkowego. Jeżeli zakładana jest po raz pierwszy, podatnik ma obowiązek zgłosić ten fakt w ciągu 20 dni od jej założenia do naczelnika urzędu skarbowego. Zgłoszenie w praktyce polega na złożeniu druku CEIDG-1 w urzędzie skarbowym, właściwym dla miejsca zamieszkania, w czasie rejestracji działalności gospodarczej. KPiR może być prowadzona w formie papierowej lub elektronicznej. W przypadku wersji elektronicznej program musi zapewniać natychmiastowy wgląd do zapisów, umożliwiać wydruk zgodny ze wzorem KPiR, chronić i przechowywać dane na informatycznych nośnikach danych. Warunkiem uznania programu za prawidłowy, jest posiadanie szczegółowej instrukcji obsługi.

JPK a księgi prowadzone ręcznie

Uważać muszą przedsiębiorcy będący czynnymi podatnikami VAT, którzy prowadzą KPiR. W 2019 roku wprowadzono dla nich zmiany zobowiązujące do przesyłania do 25 dnia miesiąca informacji podatkowej w formie Jednolitego Pliku Kontrolnego. Dotyczy to również podatników prowadzących księgi ręcznie. Księgę należy przechowywać w siedzibie firmy, w miejscu wykonywania działalności lub w biurze księgowym. Jeżeli podatnik powierzył ją do prowadzenia jednostce zewnętrznej, jaką jest biuro rachunkowe, wówczas zobowiązany jest do zgłoszenia tego faktu do urzędu skarbowego w ciągu 7 dni, wraz z podaniem adresu i nazwy biura.

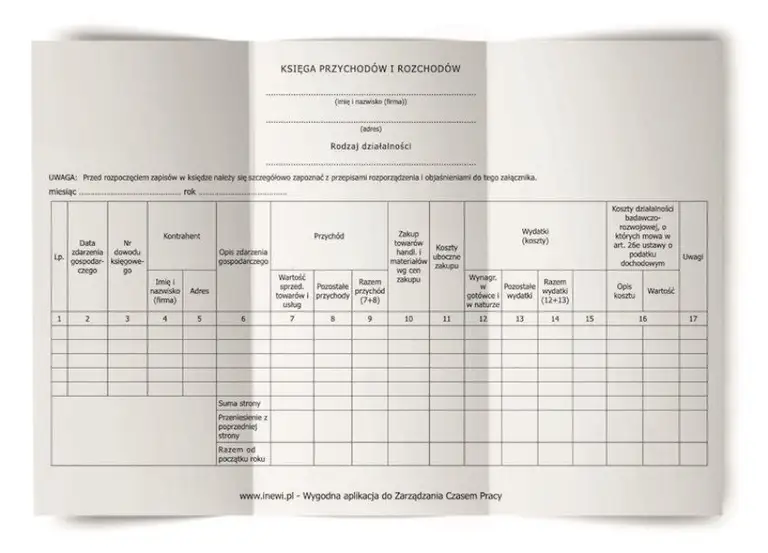

Pobierz darmowy wzór księgi przychodów i rozchodów!

Pobierz wzór księgi przychodów i rozchodów w formacie PDF, gotowy do druku.

Wzór podatkowej księgi przychodów i rozchodów - omówienie

To, jak ma wyglądać księga przychodów i rozchodów dokładnie precyzuje rozporządzenie Ministra Finansów w sprawie prowadzenia KPiR. Nie ma zatem mowy o żadnej dowolności. I tak, ksiega musi być zbudowana z 17 kolumn, ułożonych w ściśle określonej kolejności.

Liczba porządkowa, przy czym możliwe jest prowadzenie numeracji ciągłej dla całego roku lub z podziałem na poszczególne okresy rozliczeniowe, na przykład miesiące.

Data księgowania wydatku lub przychodu, wynikająca z dokumentu będącego podstawą wpisu, przy czym zwykle jest to data uzyskania przychodu lub poniesienia wydatku.

Numer dowodu, na podstawie którego dokonuje się wpisu.

Nazwa podmiotu gospodarczego, która jest drugą stroną transakcji, przy czym może to być zarówno firma lub instytucja, jak i osoba prywatna. Kolumny tej nie wypełnia się jedynie w razie przychodu ze sprzedaży na podstawie dziennych zestawień sprzedaży i dowodów wewnętrznych.

Adres kontrahenta, z którym przeprowadzona została transakcja kupna lub sprzedaży. Podobnie jak w kolumnie poprzedniej, tak i tu, nie wypełnia się jej w razie przychodu ze sprzedaży na podstawie dziennych zestawień sprzedaży oraz dowodów wewnętrznych.

Rodzaj przychodu lub wydatku.

Wartość sprzedaży towarów handlowych lub usług.

Pozostałe przychody.

Suma kolumny 7. i 8.

Wartość zakupu towarów handlowych i materiałów według cen zakupu.

Koszty uboczne związane z zakupem, w tym koszty transportu, załadunku i ubezpieczenia.

Wynagrodzenie brutto wypłacane pracownikom w gotówce i w naturze.

Pozostałe koszty, w tym wydatki na media, amortyzacja, wydatki związane z eksploatacją pojazdów, nieujęte w kolumnie 11. i 12.

Suma kosztów z kolumny 12. i 13.

Wolna kolumna przeznaczona na wpisywanie zaszłości gospodarcze nieprzypisane do poprzednich kolumn.

Koszty działalności badawczo-rozwojowej.

Uwagi dodatkowe dotyczące wpisu w danym wierszu.

Dodatkowo każdy miesiąc powinien być podsumowany, tak aby wyliczyć sumy z poszczególnych kolumn. Jest to podstawą do wyliczania zaliczki na podatek dochodowy za dany miesiąc, przy uwzględnieniu kosztów uzyskania przychodów.

Zapoznaj się z przygotowanym przez nas wzorem księgi przychodów i rozchodów, a z pewnością nie będziesz mieć wątpliwości, jak ją prawidłowo prowadzić. KPiR wbrew pozorom nie jest skomplikowana, ale jeśli dokonywanie rozliczeń wydaje się zbyt przytłaczające, zawsze można skorzystać z pomocy specjalistów pracujących w biurach rachunkowych.

Nigdy więcej nie trać czasu!

Zautomatyzuj układanie grafików pracy, prowadzenie ewidencji czasu pracy, elektroniczne wnioski urlopowe i wiele więcej.

Załóż darmowe kontoKiedy dokonywać wpisów do księgi – ewidencja przychodów i rozchodów

Księga przychodów i rozchodów powinna być prowadzona systematycznie i na bieżąco. Raz dziennie powinny być dokonywane do niej wpisy, na zakończenie dania. Wszelkie przychody i koszty z danego dnia powinny zostać zapisane przed rozpoczęciem działalności w dniu następnym z datą, w której powstał przychód czy koszt. Wyjątek stanowi sytuacja, kiedy księgę przychodów i rozchodów w imieniu podatnika prowadzi biuro rachunkowe. Jeżeli KPiR prowadzi biuro księgowe, wpisy mogą być dokonywane do 20 dnia miesiąca za poprzedni miesiąc, w porządku chronologicznym.

Jeżeli towar lub materiał został dostarczony wcześniej albo dokonano nim obrotu przed otrzymaniem faktury, wówczas wymaga ona opisu potwierdzonego datą i podpisem. Wpisu do księgi dokonuje się zgodnie z opisem, który przechowuje się jako dowód księgowy. Koszty wynagrodzeń i składek ubezpieczeń społecznych księguje się w dniu poniesienia wydatku. Koszty pozostałe księguje się w zależności od wyboru metody księgowania kosztów. Można stosować metodę kasową, która zakłada dokonywanie wpisów w dacie poniesienia kosztów lub dacie wystawienia dowodu księgowania. Metoda materiałowa rozróżnia z kolei koszty bezpośrednie i pośrednie. Koszty bezpośrednie wpisuje się w okresie, gdy powstają odpowiadające im przychody, koszty pośrednie natomiast w dacie ich poniesienia.

Prowadzenie księgi przychodów i rozchodów jest obowiązkiem każdego podatnika prowadzącego księgowość w formie uproszczonej. Nie jest to trudne zadanie, jednak wymaga systematyczności i rzetelności. Dokonywane wpisy muszą odzwierciedlać stan rzeczywisty.

Księga przychodów i rozchodów prowadzona elektronicznie

Prowadzenie księgi przychodów i rozchodów w formie papierowej jet czasochłonne i sprzyja popełnianiu błędów. Dlatego sugerujemy księgowanie przychodów ewidencjonowanych i wszelkich wydatków z pomocą dedykowanych programów komputerowych. Zgodnie z prawem księga przychodów i rozchodów może być prowadzona elektronicznie, jeśli podatnik posiada określenie na piśmie szczegółowej instrukcji obsługi programu komputerowego używanego do prowadzenia ksiąg podatkowych, jeśli program umożliwia bezzwłoczny dostęp do dokonywanych zapisów oraz możliwość wydrukowania danych w porządku chronologicznym, jak również wtedy, gdy przechowywanie księgi przychodów i rozchodów w wersji elektronicznej jest zorganizowane tak, by chronić dokument przed zniszczeniem, zniekształceniem, nieuprawnioną modyfikacją lub utratą. Spełnienie tych wymogów wystarczy, by prowadzić księgę przychodów i rozchodów w wersji elektronicznej. Oczywiście profesjonalne programy księgowe zapewniają ze swojej strony spełnienie dwóch pierwszych warunków. Jednak trzeci element, czyli zabezpieczenie danych to coś, o co podatnik musi zadbać samodzielnie, choć naturalnie dobre programy wykonują kopie zapasowe. Często to jednak za mało i warto we własnym zakresie dodatkowo zarchiwizować dane.

Dodatkowo musimy wspomnieć o tym, że od kilku lat podatnicy prowadzący KPiR w wersji elektronicznej nie mają obowiązku jej drukowania. Wcześniej podatnicy musieli obowiązkowo drukować księgi nie później niż do 20. dnia każdego miesiąca za miesiąc poprzedni.

Dochód a przychód – jaka jest między nimi różnica?

Dla wielu osób rozpoczynających działalność gospodarczą, obliczanie należnego podatku jest sprawą trudną i skomplikowaną.

Zmiana nazwy firmy – jak zmienić nazwę działalności gospodarczej?

Czy może jeszcze dokonać zmian w nazwie firmy? Zmiana nazwy firmy - zobacz jak zmienić nazwę działalności gospodarczej?

Czy 10 minut to nadgodziny? Praca nadliczbowa rozliczana w minutach

Kodeks pracy rozwiewa w tym zakresie wszelkie wątpliwości, wyposażając obie strony stosunku pracy w gwarancje ochrony swoich interesów i praw.

#udostępnij jeżeli ten artykuł jest przydatny: