Obowiązek wystawiania faktur dotyczy czynnych podatników VAT, jednak z możliwości wystawienia faktury mogą także korzystać podatnicy zwolnieni z podatku od towarów i usług. Dzięki temu możliwe jest wystawianie nie tylko rachunków, ale też faktur bez VAT. Jak taka faktura powinna wyglądać, aby prawidłowo dokumentowała sprzedaż?

Faktura bez VAT – kto i kiedy może ją wystawić?

Faktura jest, zgodnie z definicją Ustawy z dnia 11 marca 2004 roku o podatku od towarów i usług, dokumentem w formie papierowej lub elektronicznej, który zawiera wszelkie dane wymagane ustawą i przepisami wydanymi na jej podstawie.

Faktury – co do zasady – dokumentują następujące transakcje:

sprzedaż, a także dostawa towarów i świadczenie usług, o których mowa w art. 106a pkt 2, dokonywane przez podatnika na rzecz innego podatnika podatku, podatku od wartości dodanej lub podatku o podobnym charakterze lub na rzecz osoby prawnej niebędącej podatnikiem;

sprzedaż wysyłkową z terytorium kraju i sprzedaż wysyłkową na terytorium kraju na rzecz podmiotu innego niż wskazany w pkt 1;

wewnątrzwspólnotową dostawę towarów na rzecz podmiotu innego niż wskazany w pkt 1;

otrzymanie przez podatnika całości lub części zapłaty przed dokonaniem czynności, o których mowa w pkt 1 i 2, z wyjątkiem przypadku, gdy zapłata dotyczy wewnątrzwspólnotowej dostawy towarów lub czynności, dla których obowiązek podatkowy powstaje zgodnie z art. 19a ust. 5 pkt 4.

Art. 106b ust. 2 ustawy o podatku VAT umożliwia jednak wystawianie faktur, których zadaniem jest dokumentowanie sprzedaży zwolnionej od podatku na podstawie: art. 43 ust. 1, art. 113 ust. 1 i 9 albo przepisów wydanych na podstawie art. 82 ust. 3. W odniesieniu do tych sytuacji faktura (bez VAT) może stanowić alternatywę dla rachunku.

Wyjątkiem jest przypadek, w którym faktury zażąda nabywca towaru lub usługi w ciągu trzech miesięcy od końca miesiąca, w którym towar dostarczono, wykonano usługę albo otrzymano całość lub część zapłaty. Wówczas wystawienie faktury jest obowiązkowe. Dotyczyć to może następujących transakcji: czynności, które wymienione są w ust. 1 pkt 1, z wyjątkiem czynności, które wymienia art. 19a ust. 5 pkt 4 oraz otrzymania całości albo części zapłaty jeszcze przed zrealizowaniem tych czynności (oprócz przypadku, kiedy zapłata dotyczy wewnątrzwspólnotowej dostawy towarów), jak również sprzedaży zwolnionej, którą reguluje ust. 2, z zastrzeżeniem art. 117 pkt 1 i art. 118 ustawy o podatku VAT.

Nigdy więcej nie trać czasu!

Zautomatyzuj układanie grafików pracy, prowadzenie ewidencji czasu pracy, elektroniczne wnioski urlopowe i wiele więcej.

Załóż darmowe kontoCo powinna zawierać faktura?

Zawartość faktury określa art. 106e ustawy o podatku VAT. Zgodnie z jego zapisami, na fakturze powinny znajdować się takie informacje, jak: data jej wystawienia; kolejny numer (nadawany w ramach serii) jednoznacznie identyfikujący dokument; imiona i nazwiska albo nazwy podatnika i nabywcy towarów i usług, wraz z ich adresami; numery identyfikacyjne stron na potrzeby podatku; data dokonania lub zakończenia dostawy towaru albo wykonania usługi, ewentualnie data otrzymania zapłaty; nazwa (rodzaj) towaru lub usługi; miara i liczba (ilość) dostarczonych towarów albo zakres wykonanych usług; cena jednostkowa netto towaru albo usługi; kwoty rabatów i obniżek; wartość sprzedaży netto; stawka podatku; suma wartości sprzedaży netto (opodatkowanej i zwolnionej od podatku); kwota podatku; kwota należności ogółem oraz szczegółowe dane dotyczące m.in. metody kasowej, samofakturowania czy odwrotnego obciążenia.

W odniesieniu do faktury bez VAT można jednak zastosować węższy zakres danych zawartych w dokumencie. Zgodnie z przepisami można pominąć następujące elementy:

numer, z pomocą którego nabywca towarów lub usług jest identyfikowany na potrzeby podatku lub podatku od wartości dodanej, pod którym otrzymał towary lub usługi, jak również numer VAT-UE, jeśli takim się posługuje,

stawki VAT,

kwota podatku od sumy wartości sprzedaży netto z podziałem na kwoty dotyczące poszczególnych stawek podatku.

Z powyższego wynika, że faktura bez VAT powinna zawierać następujące elementy:

data wystawienia faktury bez VAT,

numer kolejny,

nazwa podatnika i nabywcy oraz ich adresy,

ilość i miarę towarów lub usług,

cena jednostkowa towaru lub usługi,

kwota należności ogółem,

przepis, na podstawie którego podatnik korzysta ze zwolnienia z VAT.

Z konieczności podawania podstawy prawnej zwolnienia z VAT są wyłączeni podatnicy korzystający ze zwolnienia z VAT na podstawie art. 43 ust. 1 pkt 7, 37-41 ustawy o VAT, czyli na przykład podatnicy świadczący usługi ubezpieczeniowe. Informacji o podstawie prawnej zwolnienia nie musi też zawierać faktura wystawiona przez podatnika korzystającego ze zwolnienia podmiotowego z VAT na podstawie art. 113 ust. 1 i 9 ustawy o VAT, ze względu na nieprzekroczenie limitu 200 tys. zł obrotów.

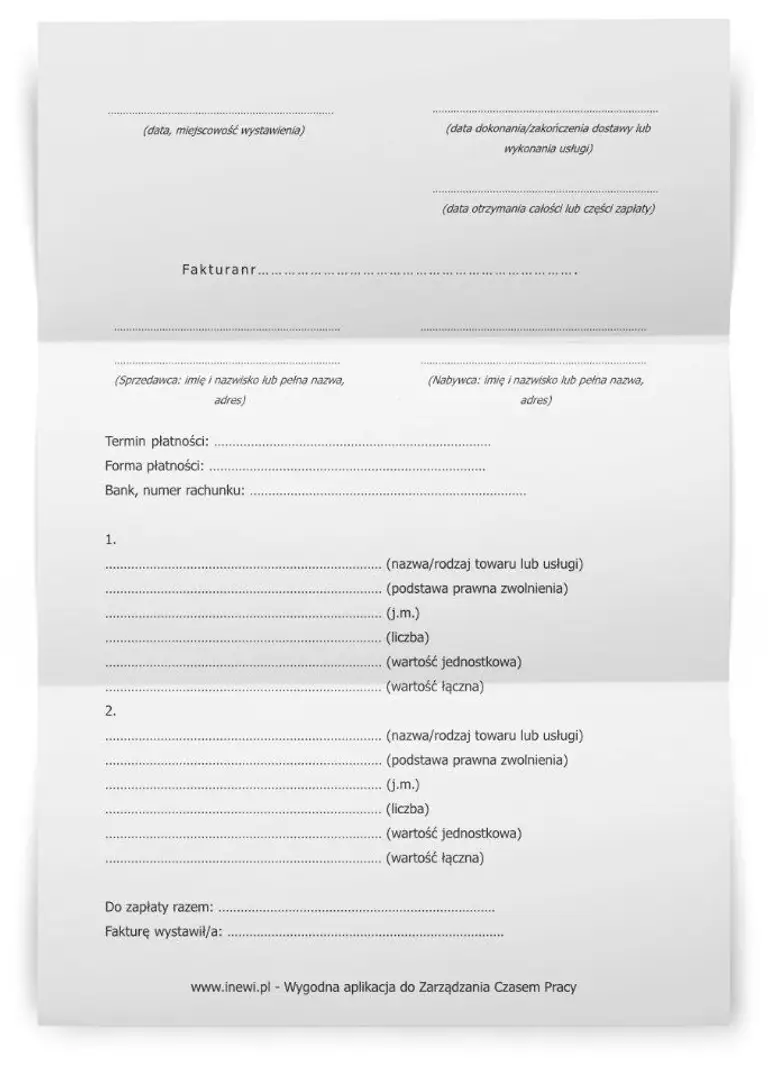

Pobierz darmowy wzór faktury bez VAT!

Faktura bez VAT podatnika korzystającego ze zwolnienia

Szukasz sprawdzonego wzoru faktury bez VAT? Udostępniamy darmowy wzór faktury bez VAT, który możesz pobrać i wykorzystać w swojej firmie.

Faktura zwolniona z VAT – omówienie wzoru

Rozporządzenie Ministra Finansów z dnia 3 grudnia 2013 roku w sprawie wystawiania faktur określa, jakie informacje powinny być zawarte w dokumentach, mogących posiadać węższy zakres danych niż ten, który opisany został w art. 106e ustawy o podatku od towarów i usług.

Zgodnie z postanowieniami tego rozporządzenia:

faktura, która dokumentuje dostawę towarów albo świadczenie usług, które są zwolnione od podatku na podstawie art. 43 ust. 1 pkt 2-6, 8-36 lub przepisów wydanych na podstawie art. 82 ust. 3 ustawy o podatku VAT zawierać powinna takie dane, jak: data wystawienia; kolejny numer; imiona i nazwiska albo nazwy podatnika i nabywcy towarów lub usług, wraz z ich adresami; nazwa (rodzaj) towaru albo usługi; miara i liczba (ilość) dostarczonych towarów albo zakres wykonanych usług; cena jednostkowa towaru albo usług; kwota należności ogółem; podstawa prawna stosowania zwolnienia od podatku (np. przepis ustawy, aktu wydanego na jej podstawie, przepis dyrektywy);

faktura, która dokumentuje świadczenie usług, które są zwolnione od podatku na podstawie art. 43 ust. 1 pkt 7, 37-41 ustawy o podatku VAT zawierać powinna następujące informacje: data wystawienia; kolejny numer; imiona i nazwiska albo nazwy podatnika i nabywcy towarów lub usług; nazwa usługi; kwota, której dokument dotyczy;

faktura, która dokumentuje dostawę towarów albo świadczenie usług, które są zwolnione od podatku na podstawie art. 113 ust. 1 i 9 ustawy o podatku VAT powinna z kolei zawierać: datę jej wystawienia; kolejny numer; imiona i nazwiska albo nazwy podatnika i nabywcy towarów lub usług (wraz z ich adresami); nazwę (rodzaj) towaru albo usługi; miarę oraz liczbę (ilość) dostarczonych towarów albo zakres wykonanych usług; cenę jednostkową towaru albo usługi oraz kwotę należności ogółem.

Wzór faktury bez VAT nie został narzucony przez ustawodawcę. Jak wskazano wyżej, określił jedynie elementy, które w takiej fakturze powinny się znaleźć.

Czym jest faktura pro forma?

Istnieje jednak szczególny rodzaj dokumentu, z którym spotyka się wielu przedsiębiorców, a który nie posiada swojej ścisłej definicji w prawie finansowym.