W dokumentacji zawsze mogą zdarzyć się błędy. Jeśli pomyłki zostaną zauważone w fakturach dokumentujących zawierane transakcje, konieczne jest sporządzenie korekty. Jednym z podstawowych narzędzi do tego celu, tuż obok noty korygującej, jest faktura korygująca.

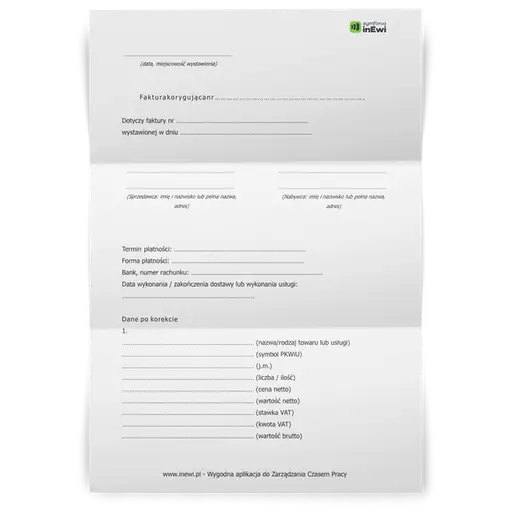

Wzór faktury korygującej

Stwierdzono pomyłkę w dokumentacji księgowej i musisz wystawić fakturę korygującą? Przykładowy wzór faktury korygującej do pobrania, który znajdziesz na naszej stronie internetowej, ułatwi przygotowanie tego dokumentu, niezależnie od tego, czego dotyczy korekta. Pobierz darmowy wzór i samodzielnie przygotuj fakturę korygującą w kilka chwil.

Co warto wiedzieć o fakturach korygujących?

Zacznijmy od tego, że jedynym podmiotem upoważnionym do wystawienia faktury korygującej jest sprzedawca. Nabywca ma prawo jedynie do wystawienia noty korygującej, która jest dokumentem pełniącym nieco inną funkcję.

Nowość: Obowiązkowe wystawianie faktur korygujących w systemie KSeF

Od 1 stycznia 2025 roku faktury korygujące, nawet jeśli podatnik zrezygnował z dobrowolnego korzystania z Krajowego Systemu e-Faktur (KSeF), muszą być wystawiane w tym systemie. Wprowadza to zmiany w dotychczasowych zasadach wystawiania faktur korygujących, co może wiązać się z dodatkowymi wymaganiami administracyjnymi. Warto o tym pamiętać, aby uniknąć błędów w dokumentacji podatkowej.

Korekta formalna a korekta merytoryczna

Jeśli faktura korygująca wystawiana przez sprzedawcę poprawia jedynie błędy dotyczące danych formalnych, można ją potraktować jak notę korygującą – podpinając ją do pierwotnej faktury i nie księgując. Jeśli jednak faktura korygująca dotyczy błędów w poszczególnych pozycjach (takich jak ceny, stawki VAT, kwoty podatku), należy ją zaksięgować w ewidencji sprzedaży.

Kiedy wystawiać fakturę korygującą?

Wystawienie faktury korygującej jest niezbędne w następujących przypadkach:

- Zmiana podstawy opodatkowania lub kwoty podatku (np. przy obniżeniu ceny).

- Zwrot towarów i opakowań.

- Zwrot całości lub części zapłaty.

- Pomylona stawka VAT, kwota podatku lub cena.

Z pomocą faktury korygującej można skorygować wszelkie rodzaje błędów – od pomyłek w cenie, stawce podatku VAT, po udzielenie rabatów czy zwroty zaliczek.

Nigdy więcej nie trać czasu!

Zautomatyzuj układanie grafików pracy, prowadzenie ewidencji czasu pracy, elektroniczne wnioski urlopowe i wiele więcej.

Załóż darmowe kontoDane zawarte w fakturze korygującej

Prawidłowo przygotowana faktura korygująca powinna zawierać:

- Oznaczenie dokumentu jako "korekta" lub "faktura korygująca",

- Datę wystawienia faktury korygującej,

- Numer faktury w ramach stosowanej numeracji,

- Dane nabywcy i sprzedawcy, wraz z NIP,

- Prawidłową treść korygowanych pozycji, jeśli błąd dotyczy kwestii formalnych i nie ma wpływu na wysokość podstawy opodatkowania,

- Kwotę korekty podstawy opodatkowania lub kwotę korekty podatku należnego z podziałem na kwoty dotyczące poszczególnych stawek podatku i sprzedaży zwolnionej, jeśli stwierdzono pomyłkę wpływającą na zmianę podstawy opodatkowania lub wysokość kwoty podatku należnego.

Faktura korygująca powinna także zawierać informację o przyczynie korekty.

Kiedy księgować fakturę korygującą?

- Błędy rachunkowe, nieprawidłowe ceny, błędnie wyliczone kwoty podatku VAT: Należy zaksięgować fakturę korygującą w okresie, w którym wystawiono pierwotną fakturę.

- Upusty, rabaty, zwrot towaru: Księgowanie faktury korygującej należy przeprowadzić w bieżącym okresie rozliczeniowym.

Potwierdzenie odbioru faktury korygującej

Zmiana przepisów: Zgodnie z nowymi przepisami, jeśli faktura korygująca dotyczy obniżenia podatku VAT, sprzedawca musi obowiązkowo uzyskać potwierdzenie odbioru faktury korygującej od nabywcy.

Natomiast, jeśli korekta dotyczy podwyższenia podatku VAT, sprzedawca nie musi uzyskiwać takiego potwierdzenia.

Potwierdzenie odbioru może zostać wyrażone na różne sposoby:

- Zwrotne potwierdzenie odbioru dołączone do listu poleconego,

- Pisemne potwierdzenie odbioru przesłane listownie lub przekazane osobiście,

- Wiadomość e-mail z akceptacją korekty,

- Odesłanie faktury korygującej z podpisem oraz datą odbioru.

Warto pamiętać, że faktury korygujące powinny być zgodne z nowymi regulacjami i wystawiane zgodnie z wymogami KSeF.

Podsumowanie

Faktury korygujące są dokumentami niezbędnymi w przypadku błędów w fakturach pierwotnych. Zgodnie z nowymi przepisami obowiązującymi od 2025 roku, faktury korygujące muszą być wystawiane w systemie Krajowego Systemu e-Faktur. Ponadto, sprzedawca ma obowiązek uzyskania potwierdzenia odbioru korekty w przypadku obniżenia podatku VAT.

Zobacz podobne artykuły:

Nota korygująca do faktury a korekta faktury

Każdy przedsiębiorca może popełnić błąd wystawiając fakturę. Sprawdź najnowsze informacje aktualne w 2025 roku dotyczące noty korygującej do faktury i korekty!

Korekta świadectwa pracy – czy jest konieczna?

Świadectwo pracy to niezwykle ważny dokument wydawany pracownikowi przez pracodawcę w związku z wygaśnięciem lub rozwiązaniem stosunku pracy.

Szukasz sprawdzonego wzoru faktury VAT? Udostępniamy darmowy faktury VAT, który możesz pobrać i wykorzystać w swojej firmie.

#udostępnij jeżeli ten wzór jest przydatny: