Faktura jest dokumentem w formie papierowej lub elektronicznej wystawianym przez czynnych podatników VAT w celu udokumentowani dokonania transakcji. Jest to dokument, który zawiera dane wymagane ustawą i przepisami wydanymi na jej podstawie. Co warto o nim widzieć i jak sporządzić fakturę VAT, która spełni wymogi formalne?

Faktura VAT – kiedy obowiązuje?

Zgodnie z art. 106b. 1. Ustawy z dnia 11 marca 2004 roku o podatku od towarów i usług faktura musi zostać wystawiona przez podatnika, by udokumentować: „1) sprzedaż, a także dostawę towarów i świadczenie usług, o których mowa w art. 106a pkt 2, dokonywane przez niego na rzecz innego podatnika podatku, podatku od wartości dodanej lub podatku o podobnym charakterze lub na rzecz osoby prawnej niebędącej podatnikiem; 2) sprzedaż wysyłkową z terytorium kraju i sprzedaż wysyłkową na terytorium kraju na rzecz podmiotu innego niż wskazany w pkt 1; 3) wewnątrzwspólnotową dostawę towarów na rzecz podmiotu innego niż wskazany w pkt 1; 4) otrzymanie przez niego całości lub części zapłaty przed dokonaniem czynności, o których mowa w pkt 1 i 2, z wyjątkiem przypadku, gdy zapłata dotyczy wewnątrzwspólnotowej dostawy towarów lub czynności, dla których obowiązek podatkowy powstaje zgodnie z art. 19a ust. 5 pkt 4.”.

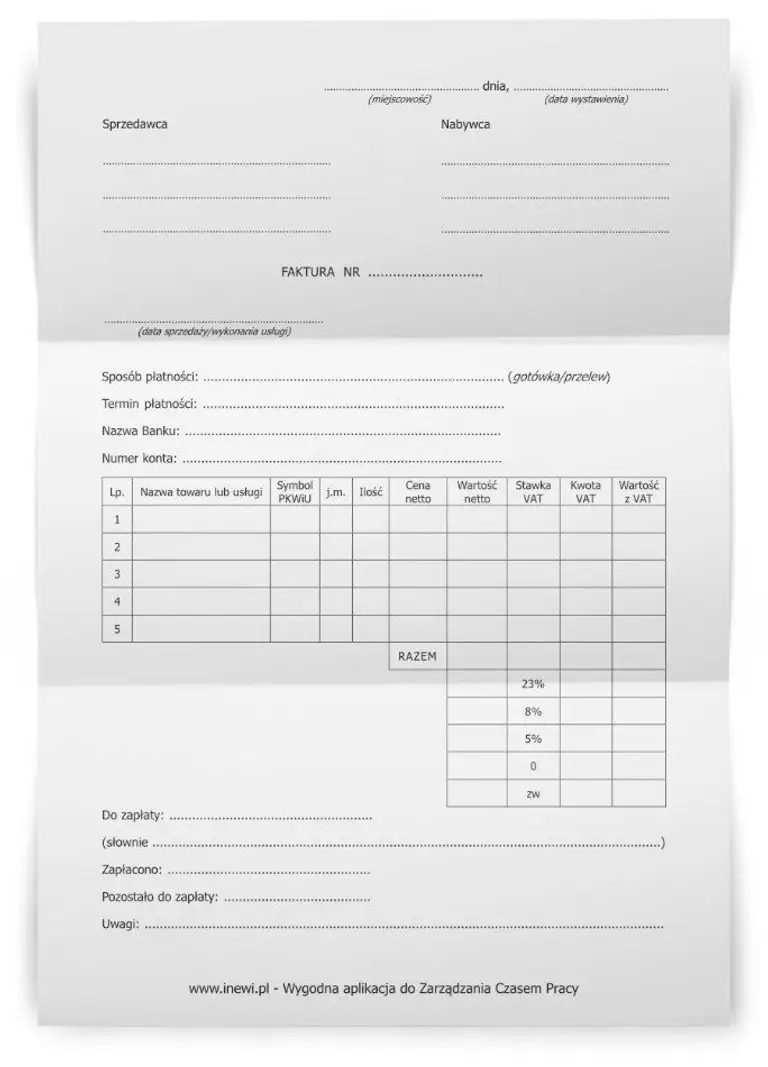

Pobierz darmowy wzór faktury VAT!

Faktura VAT

Szukasz sprawdzonego wzoru faktury VAT? Udostępniamy darmowy faktury VAT, który możesz pobrać i wykorzystać w swojej firmie.

Przepisy dotyczące faktur, zgodnie z art. 106a ustawy o VAT, dotyczą:

„1) sprzedaży, z wyjątkiem przypadków, o którym mowa w art. 17 ust. 1 pkt 4 i 5 oraz ust. 1a, w których usługodawca lub dokonujący dostawy towarów nie rozlicza podatku należnego i faktura dokumentująca te transakcje nie jest wystawiana przez usługobiorcę lub nabywcę towarów w imieniu i na rzecz usługodawcy lub dokonującego dostawy towarów;

2) dostawy towarów i świadczenia usług dokonywanych przez podatnika posiadającego na terytorium kraju siedzibę działalności gospodarczej lub stałe miejsce prowadzenia działalności gospodarczej, z którego dokonywane są te czynności, a w przypadku braku na terytorium kraju siedziby działalności gospodarczej oraz stałego miejsca prowadzenia działalności – posiadającego na terytorium kraju stałe miejsce zamieszkania albo zwykłe miejsce pobytu, z którego dokonywane są te czynności, w przypadku gdy miejscem świadczenia jest terytorium:

państwa członkowskiego inne niż terytorium kraju, a osobą zobowiązaną do zapłaty podatku od wartości dodanej jest nabywca towaru lub usługobiorca i faktura dokumentująca te czynności nie jest wystawiana przez tego nabywcę lub usługobiorcę w imieniu i na rzecz podatnika,

państwa trzeciego.”

Ponadto podatnicy, którzy prowadzą sprzedaż zwolnioną od podatku na podstawie art. 43 ust. 1, art. 113 ust. 1 i 9 lub przepisów wydanych na podstawie art. 82 ust. 3. nie mają obowiązku wystawiania faktur, w określonych przypadkach muszą ją jednak wystawić na żądanie nabywcy towaru albo usługi. Oznacza to wystawienie faktury bez VAT, stanowiącej alternatywę dla stosowanych również rachunków.

Innymi słowy, obowiązek wystawiania faktur VAT mają zarejestrowani, czynni podatnicy VAT przy dokonywaniu sprzedaży na rzecz innych przedsiębiorców, przy sprzedaży na rzecz osób fizycznych nieprowadzących działalności gospodarczej, jeśli wystawiania takiej faktury żądają, w razie sprzedaży wysyłkowej z terytorium kraju i na terytorium kraju, jak również w przypadku wewnątrzwspólnotowej dostawy towarów.

Nigdy więcej nie trać czasu!

Zautomatyzuj układanie grafików pracy, prowadzenie ewidencji czasu pracy, elektroniczne wnioski urlopowe i wiele więcej.

Załóż darmowe kontoPobierz darmowy wzór faktury VAT!

Pobierz wzór faktury VAT w formacie DOC (Word).

Pobierz wzór faktury VAT w formacie PDF, gotowy do druku.

Faktura VAT – omówienie wzoru

Jednolity wzór faktury (tak VAT, jak i bez VAT) nie został narzucony przez ustawodawcę. Z tego też względu druki faktur wystawianych przez poszczególnych przedsiębiorców mogą się od siebie różnić. Niemniej art. 106e ust. 1 ustawy o VAT wskazuje, jakie informacje powinny znaleźć się na fakturze. Wśród nich są m.in.:

data wystawienia,

kolejny numer nadany w ramach jednej lub więcej serii, w sposób jednoznaczny identyfikujący fakturę,

imiona i nazwiska (lub pełne nazwy) podatnika i nabywcy towarów albo usług oraz ich adresy,

numer identyfikacji podatkowej podatnika oraz nabywcy,

data dokonania lub zakończenia dostawy towarów lub zrealizowania usługi albo data otrzymania zapłaty (jeżeli jest określona i różna od daty wystawienia faktury),

nazwa (rodzaj) towaru lub usługi,

miara i liczba (ilość) dostarczonych towarów albo zakres wykonanych usług,

cena jednostkowa netto (cena jednostkowa towaru albo usługi bez kwoty podatku),

kwoty opustów, obniżek, rabatów (jeżeli nie uwzględniono ich wcześniej),

wartość sprzedaży netto (wartość dostarczonych towarów albo wykonanych usług, które zostały objęte transakcją, bez kwoty podatku),

stawka podatku,

suma wartości sprzedaży netto (wraz z podziałem na sprzedaż objętą poszczególnymi stawkami podatku oraz sprzedaż z podatku zwolnioną),

kwota podatku od sumy sprzedaży netto (wraz z podziałem na kwoty związane z poszczególnymi stawkami podatku),

kwota należności ogółem.

Zgodnie z przepisami faktura nie musi posiadać podpisów ani pieczątek firmowych, aby została uznana za dokument księgowy.

Faktura VAT może też zawierać informacje na temat terminu i sposobu płatności, jak również ewentualne uwagi do dokumentu. W fakturze VAT muszą się też znaleźć informacje na temat metody rozliczania podatku od towarów i usług, czyli na temat mechanizmu podzielonej płatności, jeśli faktura VAT jest objęta obowiązkowym split payment, odwrotnym obciążeniem, jeśli sprzedaż dotyczy firm z innych krajów Unii Europejskiej lub krajów spoza UE, albo metody kasowej, jeśli faktura jest wystawiana przez podatnika rozliczającego się metodą kasową. Faktura musi też zawierać informację na temat procedury marży, jeśli przedmiotem sprzedaży są towary używane, w tym przedmioty kolekcjonerskie, antyki czy dzieła sztuki. Faktura VAT może być też wystawiona w ramach samofakturowania, jeśli nabywca towarów i usług wystawia fakturę w imieniu sprzedawcy.

Tak jak wspominaliśmy, faktura dokumentująca sprzedaż nie zawsze jest wystawiana na potrzeby innych firm, jeśli zatem dokument ma zostać wystawiony dla osoby prywatnej nieprowadzącej działalności gospodarczej, to mamy do czynienia z fakturą imienną. Nie będzie ona zawierała wszystkich danych, typowych dla standardowych faktur VAT, na przykład numeru identyfikacji podatkowej nabywcy towarów i usług, ale zasady jej sporządzania pozostają takie same.

Jak wystawić fakturę VAT?

Przepisy prawa nie narzucają, w jaki sposób podatnicy mają wystawiać faktury VAT. Oznacza to, że w sprawie wystawiania faktur mają oni sporą dowolność, a dokumenty mogą zostać wystawione w dowolny sposób, na przykład na podstawie gotowych druków dostępnych w internecie lub za pomocą programów księgowych do wystawiania faktur. Mogą być też wystawiane w formie papierowej oraz elektronicznej. Najważniejsze, żeby faktury spełniały wymogi formalne zawarte w ramach ustawy o VAT. Możemy się jednak w niedalekiej przyszłości spodziewać narzucenia pewnych standardów, z racji zapowiadanego wprowadzenia Krajowego Systemu e-Faktur, czyli programu pozwalającego na wystawianie faktur ustrukturyzowanych.

Faktura uproszczona

Nie zawsze konieczne jest wystawianie standardowych faktur VAT. W prawie przewidziana jest też możliwość wystawiania tzw. faktur uproszczonych. Możliwość taka dotyczy zakupów nieprzekraczających kwoty 450 zł lub 100 euro. W takim wypadku wystarczy, że na fakturze znajdą się takie dane jak:

data wystawienia faktury VAT,

data dokonania lub zakończenia dostawy towarów lub świadczenia usług, jeśli nie jest ona tożsama z datą wystawienia dokumentu,

kolejny numer faktury,

imię, nazwisko lub nazwa podatnika, jego adres oraz numer identyfikacji podatkowej,

nazwa towaru lub usługi,

kwoty rabatów oraz otrzymanych należności, uwzględnionych w cenie jednostkowej netto,

stawka podatku VAT,

kwota należności ogółem.

Z powyższego wynika, że faktura uproszczona nie musi zawierać takich danych jak szczegółowe dane nabywcy, poza numerem NIP, ilości dostarczonych towarów lub zakresu wykonanych usług, cen jednostkowych netto i kwoty należności netto. W wielu przypadkach rolę faktury uproszczonej może pełnić paragon z umieszczonym na nim numerem identyfikacji podatkowej kupującego.

Oczywiście nie każdy będzie mógł skorzystać z faktury uproszczonej. Nie jest to forma przewidziana w razie dostawy towarów lub usług na rzecz osób nieprowadzących działalności gospodarczej, w razie konieczności udokumentowania sprzedaży wysyłkowej, w razie dokumentowania wewnątrzwspólnotowych dostaw towarów, ani w przypadku dostawy towarów lub świadczenia usług podlegających opodatkowaniu na terytorium innego państwa członkowskiego UE niż Polska, gdzie stroną zobowiązaną do zapłaty podatku od wartości dodanej jest nabywca.

Błędy w fakturach VAT

Może się zdarzyć, że pomimo staranności przy sporządzeniu faktury VAT, pojawią się w niej błędy. Co w takiej sytuacji? Jeśli faktura VAT będzie miała błędy w częściach opisowych, takich jak choćby niewłaściwy NIP nabywcy towarów lub usług, niewłaściwy numer rejestracyjny pojazdu w przypadku zakupu paliwa czy złe oznaczenie towaru lub usługi, to można wystawić notę korygującą, która naprawia nieprawidłowości w pierwotnym dokumencie. Jeśli zaś uchybienia dotyczą błędów rachunkowych i na fakturze mamy błędne stawki podatku VAT lub kwoty podatku, błędnie podatnych jednostek miar lub ilości dostarczonych towarów, lub wykonanych usług, źle obliczonej wartości towarów i usług lub inne podobne uchybienia, to konieczne jest wystawienie faktury korygującej. W żadnym jednak wypadku nie nanosimy poprawek bezpośrednio na pierwotną wersję faktury VAT.

Przechowywanie faktur VAT

Każda faktura VAT i jej kopie, muszą być przechowywane przez pięć lat, licząc od końca roku kalendarzowego, w którym upłynął termin płatności należnego podatku od towarów i usług. Dlatego też najwygodniejszą formą jest sporządzenie i przechowywanie faktur w formie elektronicznej, a nie papierowej. To zapewnia też łatwiejszy dostęp do archiwalnych dokumentów, na przykład w razie kontroli urzędu skarbowego.

Czym jest podatek VAT?

VAT, czyli podatek odprowadzany od wartości towaru lub usługi jest jednym z najważniejszych tego typu świadczeń w Polsce.

Ryczałt czy VAT – co się bardziej opłaca?

Osoba otwierająca własną działalność gospodarczą ma do wyboru różne formy opodatkowania. Może rozliczać się liniowo czy ryczałtem. Co jest bardziej opłacalne?

Terminarz podatkowy - kiedy zapłacić VAT, dochodowy oraz ZUS w 2025r.

Płatności, zeznania, informacje, sprawozdania, zaliczki, składki… Kiedy je płacić, kiedy je składać?